廃業

廃業

(1)解散手続き

ア 会社の解散

残念ながら事業承継が困難で、廃業を選択しなくてはならない場合もあります。

株式会社では解散という手続きが必要であり、株主総会の決議が必要なので、経営者の意向のみならず株主の意向が重要となります。

解散が行われた場合には会社法に基づく「清算」を行うことになります(会社法475条1号)。清算が適当でない場合には破産法に基づく破産を行うことになります。

| (清算の手法) 通常清算:会社法に基づき行われる清算の手続きであり、後述の特別清算以外のものをいいます。 特別清算:会社法に基づき行われる清算で、債務超過の疑いがある場合には清算人は特別清算を申立てなければならないとされます(会社法511条2項)。同じく債務超過の場合に行う破産との違いとして、債権者との協定に基づいて弁済を行います。 破産:破産法に基づく手続きで個人、法人問わずに利用できます。裁判所及び裁判所が選任した管財人が主導的な役割を果たして、債権者への公平な配当を行います。 |

また、その他の手続として、従業員の雇用関係の調整、取引先への連絡などが必要となります。

イ 解散手続き概略

会社が定款に定めた存続期間や解散事由によらずに解散する場合には、株主総会の特別決議による解散の議決が必要です(会社法471条3号)。この決議は特別決議となり(309条3項11号)、議決権を有する株主の過半数の出席と当該議決権の3分の2以上の賛成が必要となります。

解散の日(解散決議の日)から2週間以内に解散の登記(会社法926条)と清算人の登記(後述)を本店所在地の管轄の法務局にて行います。

登記後には、遅滞なく税務署等に解散届を提出することが必要です(法人税法15条、以下※参照)。

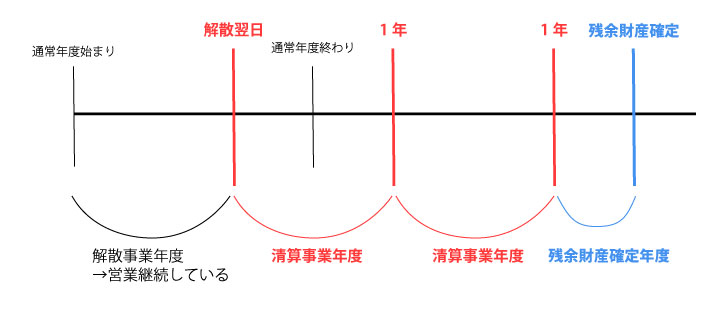

| ※法人税法第十五条 「法人がその定款等に定める会計期間を変更し、又はその定款等において新たに会計期間を定めた場合には、遅滞なく、その変更前の会計期間及び変更後の会計期間又はその定めた会計期間を納税地(連結子法人にあつては、その本店又は主たる事務所の所在地)の所轄税務署長に届け出なければならない。」 法人税法では14条によると年度途中で解散した場合には、「その事業年度開始の日から解散の日までの期間」及び「解散の日の翌日からその事業年度終了の日までの期間」を税法上の事業期間にすると定めています。解散があったならば、解散の日までの期間で一旦区切りをつけて税の申告をさせ、さらに解散の日から年度終わりまでを別の期間として税の申告をさせるようにしています。このように、解散すれば14条により会計期間が変わるので15条により税務署などへの届け出が必要となります。 (参考)法人税法第十四条 「次の各号に規定する法人(第五号から第七号までにあつてはこれらの規定に規定する他の内国法人とし、第八号、第十二号、第十三号及び第十五号にあつてはこれらの規定に規定する連結子法人とし、第十一号及び第十六号にあつてはこれらの規定に規定する連結法人とし、第十四号にあつては同号に規定する連結親法人とする。)が当該各号に掲げる場合に該当することとなつたときは、前条第一項の規定にかかわらず、当該各号に定める期間をそれぞれ当該法人の事業年度とみなす。 一 内国法人(連結子法人を除く。)が事業年度の中途において解散(合併による解散を除く。)をした場合 その事業年度開始の日から解散の日までの期間及び解散の日の翌日からその事業年度終了の日までの期間」 |

ウ 清算手続き概略

解散の手続から継続して清算の手続きを進めていきます。

まずは、定款変更で清算人や必要ならば清算人会について定めます(※「目的変更も必要か?」参照)。会社の機関の変更として取締役や取締役会を清算人、清算人会に変更することになります。

そして、解散の日から2週間以内に清算人の登記を本店所在地の管轄法務局にて行います(会社法928条)。この登記申請に先ほどの清算人について定めた定款が添付書類として必要となります。

| ※目的変更も必要か? 定款変更において、登記の申請に備え従来の会社の目的を清算目的に変えておかねばならないとの考え方もありますが、解散の決議で自動的に清算の目的になると考えられるうえ、登記申請で必要なのは定款に清算人指定の記載があるかなので、定款での目的変更は必要ないと考えられます。 |

形式的な法定の手続きが終われば、清算人が中心となり残余財産分配に向けた具体的な精算事務を行っていきます。→後述(2)

また、清算法人としての納税の手続きも必要となります。→後述(3)

(2)清算事務

ア 財産目録の作成等

清算人が行うべき清算事務とは、会社が保有する財産を調査した上、保有財産の換価処分を行い、債権者に債務を弁済したうえで残った財産を株主に分配するというものです。

(ア)財産目録の作成

解散の日を基準に保有財産を調査して目録を作成します(会社法492条)。作成の方法としては、会社法施行規則144条の定めるように、事業の清算を目的とした処分価格で記載し、資産・負債・正味財産という区分で整理します。

債務については後述の(ウ)の手続きで確定した債権者について行います。

作成した財産目録については株主総会での承認が必要です(492条3項)。

(イ)貸借対照表の作成

清算人は財産目録と同様に、貸借対照表を作成し、株主総会の承認を得なければなりません(会社法492条1項3項)。

(ウ)債務弁済のための手続き

清算人は会社の債務を確定させるために、債権者に債権を申し出るべき旨の官報での公告、知れている債権者への催告をしなくてはなりません(会社法499条1項)。

清算人は解散後遅滞なく公告、催告を行い、債権者は一定期間以内(2か月をくだらない期間)に申出をしないと清算から除斥されることになります(499条1項2項、503条)。

イ 残与財産分配

分配の前提として、まずは保有する財産の現金化が必要です。具体的には売掛金などの債権の回収、在庫や設備・土地などの売却、契約解約による返戻金の手続き等を行います。

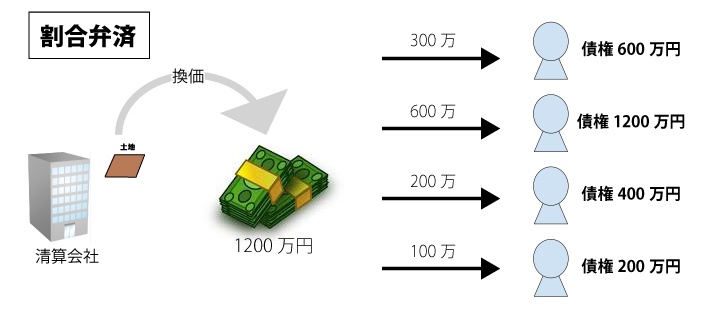

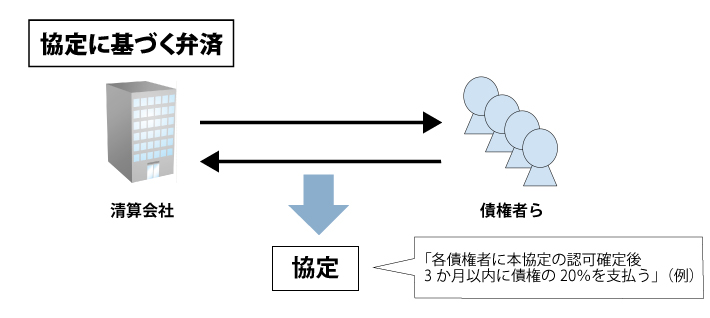

その次には、債権者に債務の弁済をしなくてはなりません。債務の弁済については会社法上、諸々の制限があります。代表的なものとしては、申し出期間中の抜け駆け的な弁済禁止(500条1項)、少額債権の例外(同条2項)、条件付き債権の扱い(501条)等があります。具体的な弁済の方法としては割合弁済(債務超過でない場合に用います、下図参照)、協定に基づく清算(特別清算で用います、下図参照)、各債権者との個別の和解等があります。

債務超過がない場合に使える手法です。会社保有の各財産につき換価した場合に、特定の債権者のみに弁済すると不公平であるため、債権者の債権の割合に応じて弁済する方法です。上の例では、土地の代金1200万円を3:6:2:1の割合で弁済しています。他の財産についても換価でき次第、割合弁済を行っていきます。

債務超過で各債権者の債権全部の満足を得られない場合に、債務の減免、猶予を定めた協定締結の交渉を行い、締結がなされれば協定にも基づき弁済を行っていきます。

以上の手続きを経て債権者への弁済が終わった後に、なお財産が残れば株主に当該残余財産を分配することができます(会社法502条)。分配は株主の持株割合に応じてなされます。注意すべきことは、(なかなかありませんが)出資の額を超えて分配する場合には、超える部分は税法上「配当」という扱いになり所得税法上の源泉徴収が必要となることです。

ウ 清算結了

ここでは会社清算の終了に向けた手続きを説明していきます。

清算株式会社は清算事務年度ごとに貸借対照表、事務報告、付属書類等の計算書類を作成しなければいけません(会社法494条1項)。清算事務年度は解散の日の翌日から1年間です。清算が数年単位で続く場合には、解散の日の翌日と同月同日から毎年の清算事務年度が始まります。清算が終了すれば決算報告を作成します(507条)。決算書については株主総会での承認が必要となります(会社法507条1項2項)。

株主総会で決算報告の承認がとれ、清算が終了したといえる場合には、2週間以内に本店所在地の法務局に清算結了の登記を申請しなければなりません(会社法929条)。そして税法上は、清算結了から1か月以内に清算確定申告を行うことになります(法人税法74条2項)。納税手続については引き続き(3)で詳しく触れます。

(3)清算法人の納税手続

ア 納税の手続き

解散・清算を行った場合には、納税の手続きも必要となります。清算による所得を計算し、確定申告を行うという手順になります。

イ 所得の計算

事業年度ごとの所得の計算を行います。解散・清算の場合には解散の日を基準に事業年度が決まるので注意が必要です。

・通常の事業年度:定款に定める会計期間。一般的には上場企業等は4月1日~3月31日、個人事業は1月1日~12月31日と定められます。

・解散、清算の場合の事業年度:法が定める事業年度となります。

・解散事業年度

解散の日までの事業年度には通常の営業を行っている期間が含まれます。そのため、通常の事業年度と同じく、売上高から売上原価や販売費及び一般管理費等を控除する「損益法」により所得を計算します。

・清算事業年度、及び残余財産事業年度

各事業年度ごとに益金の額から損金の額を控除して所得計算を行います。

ウ 確定申告の手続き

(ア)申告の計算

申告に関する損益計算について、青色申告をおこなっている法人は欠損金(赤字)を一定期間繰り越すことができるのですが、当該期間が過ぎて計上できなかった欠損金も清算事業年度の確定申告及び残余財産確定申告では使用することができます(法人税法59条3項)。

| (参考)法人税法59条3項 「内国法人が解散した場合において、残余財産がないと見込まれるときは、その清算中に終了する事業年度(前二項の規定の適用を受ける事業年度を除く。以下この項において「適用年度」という。)前の各事業年度において生じた欠損金額(連結事業年度において生じた第八十一条の一八第一項に規定する個別欠損金額(当該連結事業年度に連結欠損金額が生じた場合には、当該連結欠損金額のうち当該内国法人に帰せられる金額を加算した金額)を含む。)を基礎として政令で定めるところにより計算した金額に相当する金額(当該相当する金額がこの項及び第六十二条の五第五項の規定を適用しないものとして計算した場合における当該適用年度の所得の金額を超える場合には、その超える部分の金額を控除した金額)は、当該適用年度の所得の金額の計算上、損金の額に算入する。」 |

また、会社が会社代表者個人から資金を借り入れている場合には、清算のために債務超過をなくす必要があり、代用者から債権放棄を受けることもあり得ます。この場合には、債務免除益として所得としての計上となるので注意が必要です。

(イ) 申告書作成

申告書の作成の際に注意すべきこととして、清算会社は継続中の会社を前提とした税の優遇策を受けられない場合があるということです。減価償却の特別償却(租税特別措置法42条の5ほか)、圧縮記帳(法人税法43条ほか)、税額控除(法人税法68条、69条、70条)等について、解散確定申告、清算中の確定申告、残余財産の確定申告の適用があるかの確認が必要です。

なお、各事業年度ごとの申告書の提出期限は以下のとおりです(法人税法74条)。

| 解散確定申告 | 清算中の確定申告 | 残余財産確定申告 | |

| 提出期限 | 解散の日の翌日から2か月以内 | 事業年度終了の日の翌日から2か月以内 | 事業年度終了の日から1か月以内(当該翌日から1か月以内に残余財産の最後の分配又は引渡しが行われる場合には、その行われる日の前日まで) |