相続と土地等の不動産

第1 遺産不動産の調査

(1)自宅で保管している登記簿を探す

不動産の調査は、まずは自宅に保管している登記簿謄本等で確認します。その他にも家族が把握していない不動産があるかもしれないので、法務局や市区町村の名寄帳(通称「土地家屋課税台帳」・「固定資産課税台帳」)で被相続人名義の不動産の有無を確認することをおすすめします。

法務局と市区町村の名寄り帳については順次解説します。

(2)法務局で被相続人の不動産を確認をする

法務局で被相続人名義の不動産の紹介をします。

こうすることで、自宅にある登記簿以外の不動産の有無を確認できます。

登記簿には甲区欄と乙区欄があって、甲区欄には「所有者の名義や住所」が記載されていて、乙区欄には、その不動産についている抵当権が記載されています。

名義の確認と一緒に不動産の抵当権(債務)についての確認もできます。

また、法務局には公図という不動産を詳しく記した地図がありますので、周辺(隣接地)の位置関係や土地の形状、周囲の所有者等の確認も念のためしておきましょう。

被相続人の不動産の隣接地や周辺の不動産の所有者を確認することで、隠れた相続関係人が判明することもあります。

(3)固定資産税の納付について役所で確認する

不動産の所有者は、固定資産税を支払っているはずなので、名寄帳で被相続人が固定資産税を納付している不動産全てを紹介してもらいましょう。

相続人が把握している被相続人名義の不動産以外の不動産がでてきたり、相続人たちが知らない人が名義人となっている不動産の固定資産税を被相続人が支払っていることが判明したりすることもあります。

名寄帳で新たな不動産が発覚した場合は、名寄帳の不動産の住所を基に法務局でその不動産を確認する必要があります。

余談ですが、名義が被相続人でない不動産の固定資産税を被相続人が支払っている場合、その不動産の名義人と被相続人の関係を調査する必要も出てきます。もしかしたら隠れた相続人である可能性も否定できません。

また、その名義人に生前の被相続人が不動産を譲渡している可能性も考えられます。

2 農地の場合

国は農業人口を守るために様々な対策を行っています。

そのための税関係の農地優遇制度もその一環です。

相続に関しては、農地の贈与税の猶予や、農地の相続・贈与税の軽減等、さまざまな対策があります。

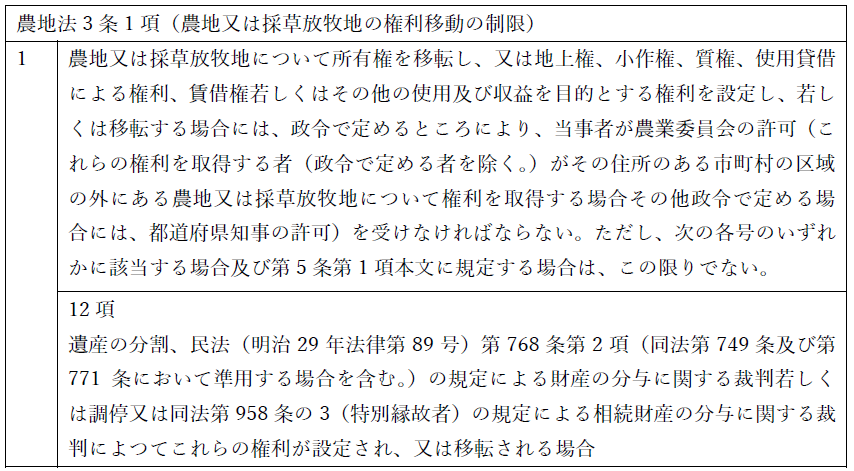

原則として、農地の名義変更の場合は都道府県知事に届け出る必要があるのですが、相続による名義変更の場合は例外的に届出の必要ありません(農地法3条1項)。

ただし、農業委員会には届出が必要です(改正農地法:平成21年12月15日改正)。

被相続人が農業を営んでいて、その農地が相続財産の場合は、原則としてその農地において被相続人の後継者となる者にその農地を一括相続させることを推奨しているからです。

※ 第768条第2項

※ 第749条

※ 第958条の3

しかし、上記12項にあるように、農地以外に相続できる財産がなく、相続人が農業を営むことが難しい状況にある場合に限り、農地の細分化で、農業地を他の目的で利用することを例外的に認めています。

ただし、農業用地を残すことを国は推奨しているので、農業用地を多目的で利用する場合は、固定資産税が一気に高くなります。

そのため、農業を営む人がいない場合でも、農地を他人に貸して収益を得る方法の農地維持管理ができる相続人がいるなら、少しでも農地を残す可能性を残して分筆してでも農地として相続することを国は推奨しているのです。

あるいは、もしも相続人全員の合意が叶うなら、分筆して農地を細分化するよりも、その農地を相続人全員の共有名義にして、農業を営む第三者に貸して賃貸料を共同管理する方がよりおすすめです。

しかし、農地としての固定資産税はゼロではないので、農業を営まず、他県に住んでいる等の理由で、その土地を売却してお金に換えて相続することを望む人が増えているのが実情です。

第2 遺産不動産の評価

(1)法律における司法の評価方法はお金がかかる?それ以外の方法は?

遺産分割協議でもめて調停や審判にもつれ込んだ場合は、「不動産鑑定士」の鑑定で総合的に評価してもらうのが一般的です。しかし、鑑定には鑑定人の費用(経費を含む)がかかります。

調停・審判において職権で不動産鑑定士の鑑定調査が行われた場合の費用については、相続人全員で予め支払が必要となります。

一般的には、鑑定が行われることになった場合は、調停や審判のとちゅうでも、鑑定にかかった費用は相続人全員で支払う旨の誓約書を書かされます。

もしも相続人全員にこの費用の捻出が難しい場合は、不動産競売後に不動産鑑定士の費用を競売価格から拠出して支払われることもあります。

しかし、競売が一番不動産の価値が低くなることを認識しておきましょう。

そのため、不動産売却希望の場合は審判に移行すると競売となる可能性が出てくるという理由で、調停での合意を促す調停員もいます。

調停や審判の一般例を紹介しましたが、遺産分割協議が相続人だけで円満解決できそうなら、市場価格や固定資産税の評価額等をあわせて検討するのがおすすめです。

(2)評価の時期

相続財産の評価時期は、いつなのでしょうか。

- 被相続人が亡くなったときなのか?

- 遺産分割協議の全員の合意が得られたときなのか?

- 実際に相続したときなのか?

迷うところですが、一般的には遺産分割協議の合意が得られたときとなっています。

実際に遺産分割協議が整わずに最終的に審判に持ち込んだときに、ほぼ職権で不動産鑑定士に依頼したり、競売にかけたりします。

こんな風に強引に相続人全員の合意を審判で決めてしまうのですから、この最終審判が下ったときが不動産評価の決定時期となります。

司法と同じやり方でいくと、平和的に遺産分割協議が相続人の話し合いで解決できたなら、遺産の評価時期は遺産分割協議で全員が合意したときとなるわけです。

しかし、司法の通説が全てではありません。

平和に相続人だけで話し合って遺産分割協議が終了したときは、評価の時期に明確な法律規定があるわけではないので、相続税については一番お得な評価価格・時期を選択できます。

(3)評価方法

あくまで遺産分割協議が難航して、調停や審判にもつれ込んだ場合ですが、遺産分割協議の不動産評価については、過去の判例から鑑定が最も信頼度が高いとされています。

しかし、不動産鑑定士によっても評価が違ったり、鑑定した後に相続人が市場価格を持ち出して来たり、異なった鑑定が出てくる可能性もあり、収拾が付かなくなることも考えられます。そのため、鑑定を行うと決まった際には、遺産分割協議の最中に、決定した不動産鑑定士(複数の場合有)の鑑定に異議を唱えないことを署名によって中間合意を取ることもお勧めします。

しかし、遺産分割協議が円満に進行して、相続人が不動産をそのまま相続するのであれば、不動産の相続税の観点からも、相続分の観点からも評価額が低い方が望ましいこともあります。

鑑定以外の不動産の評価方法を以下に紹介します。

- 固定資産税評価額(固定資産税納付書(PDF)に記載あり/固定資産税評価証明書を役所で申請できる)

- 不動産の相続税評価額

- 地価公示価格

- 都道府県基準値標準価格(知事が国土利用計画法施行令第9条に基づいて基準地を選定し、鑑定評価員による鑑定評価をもとに、毎年7月1日時点における基準地の1平方メートルあたりの正常な価格を判定し、公表するもの)

話し合ってどれを採用すべきかを決めましょう。税理士等の税の専門家に相談することもおすすめです。

でも、不動産が複数あって、不動産価値が定まらずにもめるよりは、費用がかかっても不動産鑑定士に鑑定してもらうのがおすすめです。

いったん調停や審判に進むと、諍いのしこりが将来にわたって人間関係に影を落としてしまう可能性もあることを忘れないでくださいね。

(4)鑑定費用の負担

さて、相続財産の為に必要な鑑定の費用の捻出はどこからするのでしょう。

ⅰ)平和的に遺産分割協議がなされているとき

不動産の評価を鑑定してもらう必要が出てきた場合は、鑑定料をどこから捻出するかの話し合いも必要です。

しかし、遺産分割協議が平和的に行われている場合は、何事もなく必要に駆られて、鑑定料捻出の話し合いも行われるでしょう。損得抜きで誰かが立替えることもあれば、割り勘や話し合った割合でみんなで出し合うとか、一時立替で相続財産から還付するとか……etc.色々な方法で捻出するでしょう。

もしも捻出が難しい場合は、鑑定しない評価方法を話し合うかもしれません。

鑑定しない場合は不平等な財産分与になる可能性もありますが、相続は「全員が納得する」ことが何より重要なので、不平等な相続でも全員が納得していればよいのです。

ⅱ)遺産分割協議が難航して調停や審判に持ち込まれたとき

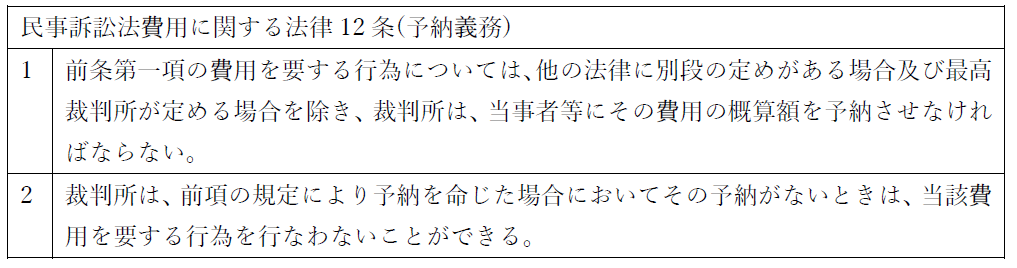

調停や審判においては、鑑定費用の捻出方法は、予納と定められています(民事訴訟法費用に関する法律12条)。

つまり、不動産の鑑定に係る費用は、以下の方法で相続財産の預貯金の中から予め納付することとなっています。

- 相続人全員の合意

- 審判前の保全処分として「遺産管理者(民法25条1項)」を選出している場合は、裁判外の職権(民法28条)において相続財産の預貯金から鑑定料を予納できる

第3 遺産の管理費用

(1)相続後の出費はどうするの?

不動産の遺産の管理費用として下記の出費が発生する可能性があります。

・固定資産税等の公租公課の支払

・賃料の支払

・建物の改修工事等

・火災保険の支払

・町内会日等

これらの支払いは、相続後に発生したものですから、不動産を相続した者が支払うのか、遺産分割協議が終了するまでは全員で分割して支払うのか、代表者が一括して支払うのか、相続人の間で協議する必要があります。

しかし、もしも相続人全員が支払いを拒否し、やむをえず一括立替をした相続人がその支払分を他の相続人に分担してもらえない場合でも、遺産分割協議の調停・審判では、「遺産分割協議に関係ない出費」として対象にしてもらえません。

そのため、一括立替をした者は、「遺産管理にかかった費用の償還請求」という民事訴訟を起こす必要があります。

第4 遺産不動産の分割方法

(1)共同名義人として一緒に相続

分割できない不動産を分割しないまま共同名義人となって平等に共有する相続の仕方です。

(2)代償分割

不動産を分割しないまま一人の人が相続した場合、その人は相続分以上の財産を手にしたことになります。その相続分を超えた金額を他の相続人に「金銭で還付する(代償する)」方法を代償分割といいます。。

例えば、兄弟3人で父親の父親が住んでいた家と土地(不動産評価額600万円)と預貯金300万円を相続したとします。

この場合、以下の2つの相続方法があります。

・家と土地を3人の共同名義にして、預貯金も100万円ずつ相続

・家と土地を2人で共有名義にして、預貯金300万円を1人で相続

次男と三男は土地や家よりもお金が欲しいと希望したため、600万円相当額の土地と家を長男が一人で相続し、次男に300万円の父親名義の預貯金を、三男の取り分の300万円は、長男が自分の預貯金から支払いました。これは、土地と家の評価額を300万円分(三男の相続分)を余分に相続したので、三男の相続分の代償として300万円の現金を支払ったのです。

このような相続方法を代償分割といいます。

(3)換価分割

「換価分割」その名の通り、不動産を未分割の不動産を売却してお金に換えて分割することをいいます。不動産の換価分割とは、不動産を売却して相続人全員でわけることをいいます。

第5 遺産不動産の分割手段

平成29年5月29日から「法定相続情報証明制度」が施行されました。

どういう制度かというと、まず、遺産分割協議書を作成して、相続人全員がその協議書に合意したことを認めた署名押印をします。

その協議書と相続人であることを証明する戸籍謄本・住民票・印鑑証明等、相続人全員の相続関係を図にしたもの(相続関係説明図:左図)の必要書類を全て揃えて登記所(法務局)に提出すると、相続関係証明書を発行してくれます。

【引用元】:法定相続情報証明制度について(pdf)|法務省(pdf)

http://houmukyoku.moj.go.jp/homu/content/001296105.pdf

金融機関や法務局の窓口では戸籍謄本等が原本でなければならなかったり、書類に不備があった場合は何度も出なおしたりする必要がありますが、相続関係証明書があれば、これ1枚で相続関係の本人確認のための戸籍謄本や住民票等の書類が必要亡くなり、手続きに必要な書類が非常に簡単になったわけです。

ただし不動産の場合は、遺言書で不動産の全てを相続したとしても、他の遺言書に納得していない法定相続人から遺留分減殺請求権を行使される可能性があります。公正証書遺言だったとしても遺留分減殺請求権までは排除できないのです。

遺言書があったとしても、遺産分割協議の際に十分に話し合っておきましょう。

第6 遺産の名義変更

名義変更は、法務局で行います。

その際に、先に解説した「相続関係証明書」を先に登記所(法務局)で発行してもらいましょう。

相続関係証明書があれば、相続人の関係性を証明する様々な役所の謄本の取り寄せが相続関係証明書を作成する時の1度で済みます。

そして相続人全員の合意だと証明する署名押印のある遺産分割協議書を一緒に提出すれば、法務局の名義変更の開始手続がスムーズです。

今は、法務局で予約相談ができるので、法務局で予約相談を申し込めば、自分でも手続きできるように詳しく手取り足取り解説してくれます。

多くの手続書類の作成と添付書類が必要で、不備があればやり直しですから、時間と手間がかかります。慣れていない人には非常に面倒な手続きですので専門家にお願いすることをおすすめします。

また、抵当権が設定されている時は、抵当権者の協力も必要となり、両者の利害関係から専門家でなければできないこともあります。